![]()

Uma das notícias que reacendeu o mercado global da soja nesta semana foi a possibilidade de a China voltar a comprar nos Estados Unidos. Inclusive, os preços da oleaginosa na Bolsa de Chicago voltaram a subir forte nesta quarta-feira na Bolsa de Chicago, com ganhos de mais de 1%, renovando as máximas das semanas para os contratos mais negociados.

E a falta de um acordo comercial específico sobre produtos agrícolas firmado entgre os dois países expõe uma espécie de dilema que a nação asiática vive novamente: quanto a China quer comprar soja dos EUA versus quanta soja a China precisa comprar dos EUA.

No primeiro semestre de 2025, as compras chinesas de soja somaram 49,37 milhões de toneladas, 1,8% a mais do que no mesmo período do ano passado. Somente no mês passado, foram 12,26 milhões de toneladas, sendo a a maior parte do Brasil. Os dados partem da Administração Geral das Alfândegas da China. Em junho, a Argentina também figurou com bastante protagonismo como fornecedora ao país asiático diante das retenciones reduzidas que estiveram em vigor até o último dia 30.

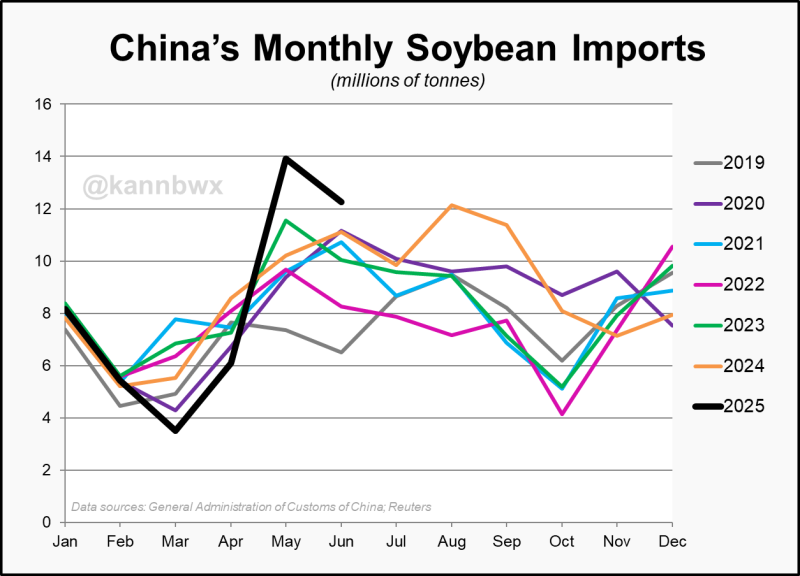

O gráfico abaixo mostra o comportamento das importações de soja pela China nos últimos anos e a linha preta refere-se ao ano de 2025. O volume do acumulado fica atrás apenas da temporada 2020/21.

Em cinco semanas – do começo de junho ao início de julho -, a nação asiática comprou 183 barcos de soja, sendo 109 do Brasil e 74 da Argentina, e nada dos Estados Unidos segundo apurou o analista do complexo soja e diretor da Agrinvest Commodities, Eduardo Vanin.

Há um ano, neste mesmo período, as compras chinesas somaram 198 barcos, sendo apenas 16 da Argentina.

No entanto, embora a China tenha segurança no fornecimento brasileiro – e quando necessário no argentino, em especial em um ano de safra regular no país – há ainda um volume que terá que ser adquirido nos Estados Unidos. Por necessidade, não pelo desejo de Xi Jinping, com certeza.

“O Brasil ainda não consegue suprir integralmente a necessidade chinesa de soja. Estamos caminhando, porém, ainda há um déficit de 25 a 30 milhões que a China precisaria originar em outras nações”, explica o diretor da Pátria Agronegócios, Matheus Pereira. “Colocando o Brasil de lado, o único grande “berço” de soja in natura no planeta são os Estados Unidos”.

O especialista explica ainda que, atualmente, Argentina e Paraguai, apesar dos recentes movimentos, ainda não possuem expressão suficiente nas exportações da matéria-prima in natura. “Pelo contrário, a Argentina foi a terceira maior importadora de soja do planeta em 2024, com foco no esmagamento”. Desta forma, os maiores compradores de soja do planeta estão buscando suas alternativas.

“Como mostramos no nosso fórum, a China já está mudando o horizonte do “déficit” nos próximos anos, Forçando a expansão da produção doméstica com mais área e mais tecnologia, focando no potencial genético e na transgenia. Até lá, precisa dos Estados Unidos mesmo que não queira”.

Além disso, ainda como salienta Pereira, apesar de o conflito comercial parecer bastante severo para a China, “a barreira tarifária da China sobre a soja dos EUA é “história para boi dormir”. A maioria das importadoras chinesas que batem na porta dos Estados Unidos atualmente são estatais. É o Estado pagando tarifa para o próprio Estado. Tarifa retaliatória na China só complica a vida do mercado privado”.

A dependência da China pela soja dos Estados Unidos é reforçada pelo analista de mercado da Agrinvest Commodities, Marcos Araújo.

“A China depende da soja americana. Entre 15 e 20 milhões de toneladas, não tem como ela sobreviver, exclusivamente, da importação da soja brasileira. A grosso modo, algumas estimativas têm apontado que o Brasil deve exportar 108 milhões de toneladas de soja, e a China deve importar 112 milhões. E do que o Brasil exporta destes 108 milhões, em númros redondos, 75% têm como destino o país asiático. Portanto, o Brasil não teria como atender 100% da demanda chinesa. Ela vai ter que acabar comprando soja dos Estados Unidos”, diz.

Para o diretor da AgResource Brasil, Raphael Mandarino, “A China quer comprar o mínimo possível dos EUA”, mas vai precisar adquirir alguns volumes, inevitavelmente. Afinal, eles poderiam pagar prêmios ainda melhores pela soja brasileira ou argentina, porém, não se trata apenas da questão financeira.

“Olhando para a política, temos um cenário de tarifas e tudo mais. E talvez em função da Índia em negociação, Rússia recebendo uma pressão maior, Ucrânia recebendo armas americanas, todas as frentes estão sendo minadas, talvez isso possa gerar algum tipo de acordo. E na medida em que vamos nos aproximando do final do ano este poderia ser um motivo a mais de pressão sobre a China”, complementa.

Para Mandarino, a necessidade de compra da China nos EUA, considerando que uma série de outros fatores ainda precisa se confirmar, ficaria entre 15 a 25 milhões de toneladas da oleaginosa.

“E é preciso considerar que os Estados Unidos estão se mexendo para tentar achar outros destinos também. O próprio México, por exemplo, vai importar 95% dos EUA. Então, dos dois lados há uma briga e isso vai continuar. Mesmo que tenha acordo, estamos com um ceticismo, porque fase um e fase dois não foram cumpridas. Agora vão se cumprir? Estamos tradeando política, a era da política retornou”, analisa.

Daqui em diante, a tendência é de que, apesar de ainda muito presente e atuante, a demanda chinesa por soja se apresente em um ritmo mais contido. Nas últimas quatro semanas, como explica o analista do complexo soja Eduardo Vanin, da Agrinvest Commodities, o volume recebido pela China de soja já é menor.

“Daqui para frente é uma descendente. A China vai recebendo menos soja, vai processando menos, vai ter menos farelo no seu mercado, e aí as coisas vão começar a se encaixar em uma sincronia para cobertua da janela outubro/novembro/dezembro/janeiro. E aí é a grande dúvida, se não retirar tarifa dos EUA vai se concentrar ainda aqui no Brasil em uma janela que teremos menos soja”, diz.

Vanin cita como exemplo o cenário em Mato Grosso, onde já está mais difícil encontrar soja padrão exportação, e tudo vai se afunilando para a que a China tenha mais dificuldade em cobrir o final do ano. “E então se abre novamente o debate sobre quanto as estatais vão comprar nos EUA, o que exige uma outra análise, mas isso ainda mantém nossos prêmios firmes para a safra velha. Não vejo espaço para a queda”, afirma.

O impacto disso tudo para o produtor brasileiro é o reforço de uma necessária estratégia de comercialização para os próximos meses, nesta segunda metade de 2025. Os prêmios têm sido o elo forte da formação dos preços no mercado nacional, porém, os quais vinham sendo limitados pelo dólar pressionado. Agora, os efeitos de uma demanda da China voltando a acontecer, na prática nos Estados Unidos, poderia seguir estimulando uma retomada das cotações em Chicago, o que faria com que das três pernas que formam o preço da soja no Brasil, duas estariam positivas e mais firmes, favorecendo novos negócios.